Una dintre bucuriile mici, dar a căror trăire este mare, este atunci când găsești întâmplător niște bancnote uitate de cine știe când într-un pantalon pe care nu l-ai mai purtat de ceva timp. Te bucuri precum o cămilă într-o oază din deșert, chiar dacă sunt tot banii tăi și ai muncit pentru ei.

La fel de întâmplător mai găsesc și eu bani prin vreun „buzunar virtual”; contextul este altul, dar bucuria este aceeași: nu mai folosesc bani de hârtie, iar monede nici atât. Pentru că poți folosi aplicațiile de plată aproape peste tot, nu prea mai văd utilitatea banilor fizici; îi mai poți folosi doar în zonele nefiscalizate – încă destul de multe, și pe care le evit cu încăpățânare.

Numai că… sh*t happens. Caz real: opresc la benzinărie, fac plinul și mă duc să plătesc. Numai că, ce să vezi: nu mergea aplicația băncii și nu puteam să virez banii din contul de economii unde îi păstrez de obicei, în contul curent. Deci nu puteam plăti, pentru că banii nu erau în contul legat la card… ci in alalalt. Stau eu cinci – zece minute, încerc să tot accesez aplicația băncii, se făcuse deja coadă în spatele meu, butonez aplicația din 30 în 30 de secunde și… nimic! Fata de la casierie se pune pe sunat la șefa de stație, șefa sună și ea mai departe, că niciuna nu se mai întâlnise cu o astfel de situație. Iar eu stăteam în benzinărie, le asiguram că nu plec niciunde până nu se restabilește conexiunea cu banca, că nu mai folosesc banii fizici pentru că e mai bună tehnologia… dar te mai lasă și cu fundu-n baltă câteodată.

În toată comedia asta, vorbesc cu un prieten care îmi zice pe un ton amical: „ți-am zis să îți pui Volt, făceai transfer instant”. La acel moment, eram angajat al unei bănci, și cum pentru angajați există niște condiții preferențiale, atenția mea către orice altă aplicație de internet banking sau fintech era zero, fix din cauza acestor condiții preferențiale. Și cum, la a n+1 încercare, aplicația băncii a dat semne de viață și am reușit să transfer banii, am plătit și am plecat în goană spre mulțumirea… tuturor celor implicați (dar mai ales a celor de la coadă).

Asta se întâmpla acum aproximativ un an. Între timp, cum nu mai lucrez la banca respectivă și am trecut la condițiile standard de client, m-am lovit de tot felul de comisioane și de chichițe și așa, mi-am adus aminte de Volt.

Ce este Volt?

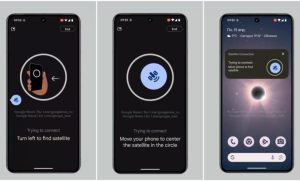

Practic, Volt este o aplicație mobilă românească prin intermediul căruia poți face un transfer instant de bani între carduri ale unor bănci sau fintech-uri diferite, la orice oră din zi. Ea a apărut în 2017 ca un parteneriat Volt Finance cu Mastercard, Visa și Libra Bank. Trebuie să recunoaștem că băncile noastre nu sunt dintre cele mai strălucite mai ales la serviciile de internet banking, aplicațiile funcționează când vor ele, transferurile de bani durează uneori și o zi între două bănci, ca să nu mai zic că nu sunt efectuate instant uneori nici între conturile aceleiași bănci. În acest peisaj, e clar că o aplicație care poate face asta instant era necesară.

Ce poți face practic cu ajutorul aplicației Volt sunt patru lucruri mari și late:

- transferuri instant de bani între carduri emise de bănci românești

- testarea eligibilității obținerii unui credit prin verificarea scorului de credit personal și a informațiilor prezente în Biroul de Credit

- accesarea unor oferte ale partenerilor – depozite sau credite.

- posibilitatea de a accesa comunitatea Volt de educație financiară.

Legat de prima funcție, în acest moment Volt poate face transferuri instant între carduri atașate unor conturi curente ale unor persoane fizice. Transferurile sunt gratuite – doar primele zece dintre ele, pentru cei care subscriu 19 lei/ luna la planul Premium, sau costă 2,5 lei per transfer pentru toți ceilalți. Transferurile se realizează de către banca parteneră Volt – Libra Internet Bank. Se pot transmite sau primi bani către alți utilizatori ai platformei prin utilizarea numărului de telefon al destinatarului, fără a fi necesară introducerea datelor sau a numărului de card al acestuia.

Sunt și limitări ale acestui serviciu:

- cardurile acceptate pentru care are loc transferul instant sunt doar cele emise de băncile românești și de Revolut și Monese.

- se pot face transferuri și către carduri de credit numai că procesarea acestora durează 2-3 zile și, zice Volt, că aceasta depinde de banca emitentă a cardului.

- suma maximă pentru care au loc transferurile instant este de 4.000 de lei pentru 30 de zile, sumă destul de mică aș zice.

Așa cum menționam în deschidere, nu știi când te lovește nevoia și aplicația de internet banking a băncii nu funcționează – lucru care se întâmplă destul de des. A apărut și o inițiativă a TRANSFOND (administratorul și operatorul Casei de Compensare Automată de Plăți Interbancare) societate componentă a Sistemului Electronic de Plăți prin care se realizează transferurile interbancare, inițiativă prin care se face transferul instant între conturile băncilor participante la acest serviciu, dar încă nu toate băncile din sistem au aderat la acesta.

Așadar, pentru că la Volt transferul este instant între toate băncile românești plus Revolut și Monese, eu rămân deocamdată cu Volt.

Cel de-al doilea serviciu oferit de Volt și, care mi se pare de o importanță și mai mare față de transferurile instant, este cel de verificare a scorului de credit personal și a informațiilor prezente în Biroul de Credit. Așa cum știți marea majoritate – căci toți avem cel puțin un credit ipotecar sau de nevoi personale sau un card de credit, la momentul solicitării acestuia la bancă semnăm un acord pentru interogarea datelor personale din Biroului de Credit.

Be First to Comment